每日优鲜上市连跌三日 遭“拖累”的叮咚买菜却还要将扩张的路走下去

来源: 资本邦

上周至本周,两家生鲜电商成功在美股上市。和叮咚买菜(38.3, 14.78, 62.84%)同日递交美股招股书的每日优鲜快人一步抢先在美东时间6月25日上市。

但是目前来看,每日优鲜这个“生鲜零售第一股”没当好,叮咚买菜上市首日也在盘中破发。

每日优鲜上市花式“割韭菜”,“拖累”叮咚

每日优鲜上市首日开盘价10.65美元,较其本来就在发行区间下端的IPO发行价跌约18%。

盘中,每日优鲜股价暴跌超过36%,最低股价为8.12美元。截至上市首日收盘,每日优鲜股价跌幅收窄至25.69%,报9.66美元,总市值仅剩22.74亿美元,一夜之间市值蒸发7.86亿美元。

接下来的两个交易日收盘,每日优鲜股价均录得下跌,上市四日累计跌幅达36.33%。

先上市的每日优鲜股价大跌一定程度上反映出市场对于生鲜电商运营模式的质疑。有投资人士指出,每日优鲜上市首日表现,或影响投资者对叮咚买菜的判断。

据6月28日更新的招股书显示,叮咚买菜计划发行约370万股ADS。而公司原本计划发行1400万股ADS。此次IPO所得收益也较此前减少了74%。

有行业分析人士指出,叮咚买菜在IPO时减少募资额,降低了流动盘,可以让上市时的股价不至于严重破发。

业内人士分析称,此次叮咚买菜调整发行规模,或与每日优鲜上市后股票表现不佳有关。在叮咚买菜上市活动中,叮咚买菜首席问题官俞乐也提到,此次公司IPO受到友商莫名的搅扰。

事实上,在每日优鲜上市破发之前,其认购相当火爆。

6月24日,有消息称,因认购火爆,每日优鲜拟提前结束簿记。每日优鲜计划在本次IPO中发行2100万股美国存托股票(ADS),代表6300万股普通股。

在上市前,据接近IPO的市场人士消息称,自递交红鲱鱼招股书以来,每日优鲜已获得超额认购。机构投资者方面,有消息称在每日优鲜招股阶段中金、腾讯、美国长线基金Davis等老股东也均表示意向认购,合计9000万美金。

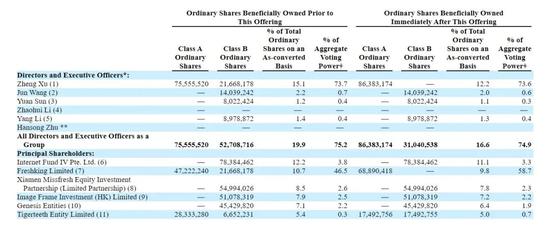

招股书显示,IPO前,老虎环球基金持股占比12.2%,有3.8%的投票权;腾讯持股7.9%,有2.5%的投票权。

眼看着不少知名机构投资者也进行了认购,“韭菜们”蠢蠢欲动。每日优鲜此次招股将“割韭菜”玩出了新花样。

媒体报道称,每日优鲜在认购期间推出了“充值送股票”活动,用户在其APP账户充值后,可以获取一定数量的股票:每日优鲜的用户需要在账户中充值50元或100元,其中充值50元可以额外中签10股,充值100元可以额外中签20股。

值得注意的是,这些额外中签的股票需要投资者以发行价来进行购买,这导致部分参与上述活动的每日优鲜APP用户的亏损扩大。据统计,参与打新的每日优鲜全员被割,损失30%+。

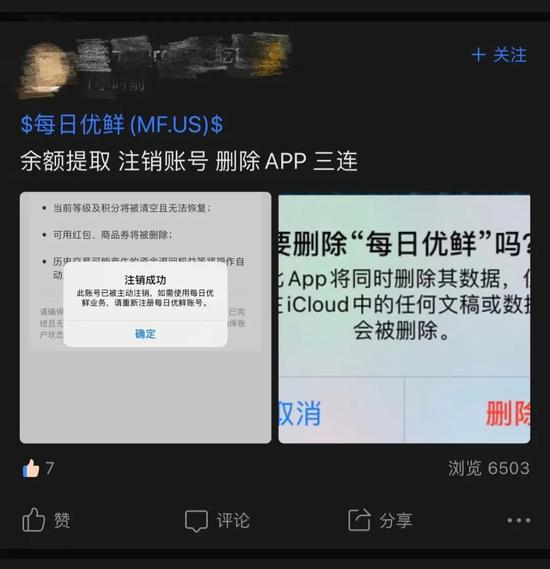

在美股打新的各大券商平台上都能看见受到了“欺骗”的散户,已计划或已经向每日优鲜的客服要求退回充值。

更有投资者发帖表示,“余额提取、注销账号、删除APP 三连”。

充值+打新,每日优鲜这次上市收割了同一拨韭菜两次。

还有投资者称,这家公司永远到不了它的发行价了。不会再申购相似性质的叮咚买菜。或受友商“拖累”,叮咚买菜在美东时间6月29日上市,IPO发行价也位于发行区间下端,为23.5美元。上市首日开盘价28美元,盘中一度跌破发行价。

上市第二日,叮咚买菜收涨62.84%。而对于叮咚买菜突然大涨,有股友怀疑美国散户投资者错把叮咚买菜的代码(DDL.US),当成了在美东时间6月30日在美股上市的滴滴(14.14, 0.14, 1.00%) (DIDI.US)。

截至发稿,叮咚买菜盘前股价跌超12%。

运营模式价值几何

每日优鲜和叮咚买菜流血上市归根结底还是市场不看好公司未跑通的运营模式,以及公司目前面临的巨额亏损。

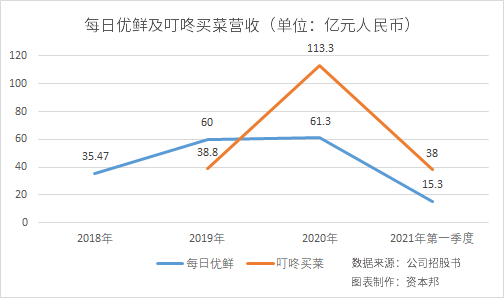

从每日优鲜和叮咚买菜的营收来看,2018-2020年,每日优鲜营收分别为人民币35.47亿元、60亿元和61.3亿元。

2020年开始,叮咚买菜的营收反超每日优鲜。2021年第一季度,叮咚买菜的营收为38亿元,每日优鲜的营收为15.3亿元。

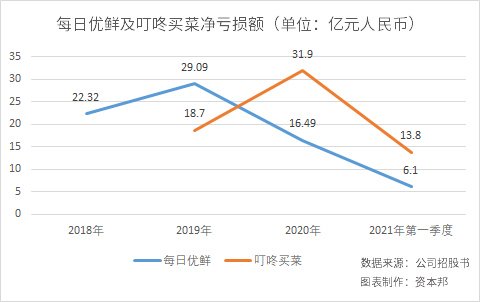

从净亏损额来看,2020年叮咚买菜的亏损额超过每日优鲜,约为每日优鲜的2倍。并且在2021年第一季度,亏损额为每日优鲜的两倍多,达13.8亿元,同比扩大466%。

2021年第一季度,每日优鲜净亏损6.1亿元,同比扩大约213.5%。

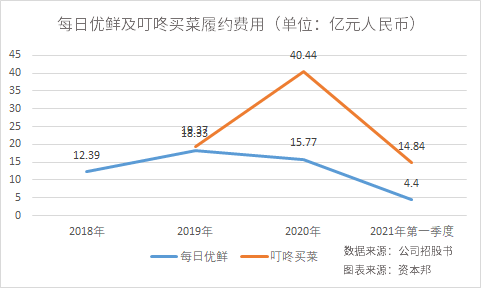

两家公司的亏损要从同一个运营模式——前置仓说起。前置仓的履约成本较高导致公司的履约费用(Fulfillment expenses)按年不断上升。履约费用主要包括仓储费、前置仓费、包装、干线、配送等相关的交易成本。

2018年-2020年及2021年第一季度,每日优鲜的履约费用分别为12.39亿元、18.33亿元、15.77亿元和4.4亿元。期内,该费用占总营收的比重分别为34.9%、30.5%、25.7%和28.8%。

对比之下,叮咚买菜的履约费用自2019年起一直高于每日优鲜。叮咚买菜的履约费用高于每日优鲜可能是由于其拥有更多数量的前置仓。

截至2021年3月底,每日优鲜在全国16个城市,布置了 631 个前置仓。截至2021年第一季度,叮咚买菜拥有前置仓950多个。

对于增加前置仓的数量可能带来的风险。每日优鲜在招股书中称,如果公司计划继续扩大前置仓的数量,公司的履约网络会越来越复杂,并且将考验公司的运营管理水平。此外,公司的履行基础设施的扩展可能需要大量的管理、财务、运营和其他资源。

对于叮咚买菜未来是否会继续扩张的问题,公司创始人兼CEO梁昌霖在接受媒体采访时表示,在目前的时间点,公司愿意投入更多的努力,做更大的市场。

在自身无法造血又急求大规模扩张下,每日优鲜和叮咚买菜把目光投向了外部融资。据天风证券研报,截止2021年5月底,每日优鲜和叮咚买菜的融资次数均在10起及以上,融资金额在即时生鲜电商竞争者中排名前列,分别为21.7亿和10.3亿美元。

其中叮咚买菜在上市之前已累计完成10次融资,其中2018年融资次数高达5起,最近两起2021年的融资总金额超10亿美元。

值得注意的是,叮咚买菜在上市前夕大幅缩窄IPO募资规模约74%。面对市场质疑该举动是为了保住股价,梁昌霖表示,公司现金流充裕,并不急于从二级市场融资,“如果市场特别好,价格、价值可以挂钩的话,叮咚买菜多融一些;市场不是很好,价格低于应有的价值那就少融一些。”

梁昌霖称,“上市目的并不是圈钱”。

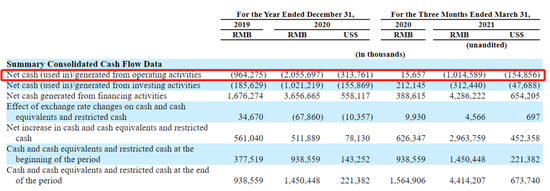

但是据招股书披露的数据,2019年及2020年全年,叮咚买菜的经营性现金流一直在流出,分别为9.6亿元和20.56亿元。2020年第一季度,经营性现金流暂时转正,但是到2021年一季度经营性现金流净流出10.15亿元。

现金流不断流出加上公司亏损扩大,叮咚买菜要什么时候才能靠自己?

虽然市场上对每日优鲜及叮咚买菜这类以前置仓模式为代表的生鲜电商并不看好,但是也有投资者持较为乐观的态度。

专家认为,短期的走跌并不意味着生鲜电商行业没有前景。

有分析称,投资者感知到风险以后,对生鲜电商企业的信心会有波动,但这些都是短期影响。上市后还要看其优化供应链、提升运营效率、降低损耗率等方面持续投入,真正实现持续的自我造血能力。

读完这篇文章后心情如何?